Toucher 1000e par mois de dividendes? Voici les meilleures actions dividendes pour y arriver. Beaucoup d’investisseurs n’ont d’yeux que pour les dividendes. Beaucoup rêvent de gagner 1000 euros de dividendes par mois voire plus. Cette impression de recevoir un revenu sans rien faire est pourtant dangereuse si on ne sait pas ce que l’on fait. Explications.

Sommaire

Les meilleures actions dividendes

Combien d’investisseurs recherchent les meilleurs dividendes ? Avec cette croyance que si l’on choisit des actions à dividendes élevés, on gagnera à coup sûr en bourse. Alors on recherche des actions de qualité avec les meilleurs dividendes pour se rassurer. Mais même les Pommes tombent parfois.

1000 euros par mois – Combien d’actions avant de rêver

Sur les réseaux sociaux on voit fleurir des vendeurs de rêves. Ils promettent 1000e de dividendes par mois en investissant dans des actions à dividendes. Pour ce faire on oublie qu’il faut en moyenne 1 bon million d’euros de capital.

Car en effet si certaines actions versent 10% de dividendes. D’autres comme Apple versent moins de 1%. Et les entreprises qui versent 10% ont souvent un risque bien plus important d’arrêter de le verser et de voir baisser votre capital sur les difficultés de l’entreprise.

Beaucoup ne sont pas dupes

Et savent que derrière un gros dividende se cache souvent une société mature, en difficulté, en incapacité de se renouveler. Le dividende est à mettre en relation avec la chute du prix de l’action. Celle-ci elle même à mettre en relation avec la crainte que le dividende soit annulé pour les années suivantes.

Vous voulez débuter sans tomber dans les pièges? progresser rapidement? Vous en avez marre de reperdre tous vos gains durement gagnés en un instant? Vous voulez enfin gagner régulièrement et sans stress ? Alors laissez-moi vous apprendre tout ce qu'il vous faut savoir pour enfin franchir un cap et ne plus jamais être le même investisseur. Cliquez-ici pour enfin reprendre en main votre PEA

----------------------------------Alors on se réfugie sur les dividendes Aristocrates. Ou les Dividendes Kings.

C’est à dire des sociétés qui versent des dividendes depuis 25 ans et pour la seconde catégorie le dividende est en plus en hausse sur ces 25 années.

De quoi assurer que ces entreprises progressent dans leurs résultats pour verser toujours plus de dividendes. C’est surtout plus en relation avec leur politique de dividende. Les bonnes années on ne versera pas tout à l’actionnaire, on mettra de côté pour pouvoir continuer de verser pendant les années de moins bien.

Mais on est loin de gros dividendes. 2-3%. En effet pour pouvoir verser des dividendes même quand les temps sont durs, il faut être conservateur dans le % que l’on distribue quand tout va bien. Ce qui augmente le capital nécessaire pour arriver aux 1000e/mois promis tout en étant sur des valeurs dites de qualité.

Surtout on oublie souvent que le dividende est imposé.

On ne peut donc pas profiter pleinement des intérêts composés même en les réinvestissant car ils sont amputés de la part d’impôt.

L’idée est donc d’acheter un ETF indiciel qui va répliquer le marché ou ces actions à dividendes. L’ETf sera capitalisant et donc ne distribuera pas le dividende perçu mais le réinvestira directement, évitant ainsi l’impôt et les frais de transaction mis à part les frais de gestion annuels de l’ETF.

Mais cela impose donc de faire le sacrifice de vivre de ses dividendes mais bien de les réinvestir sans cesse. Et d’en récolter le fruit dans une décennie ou plus.

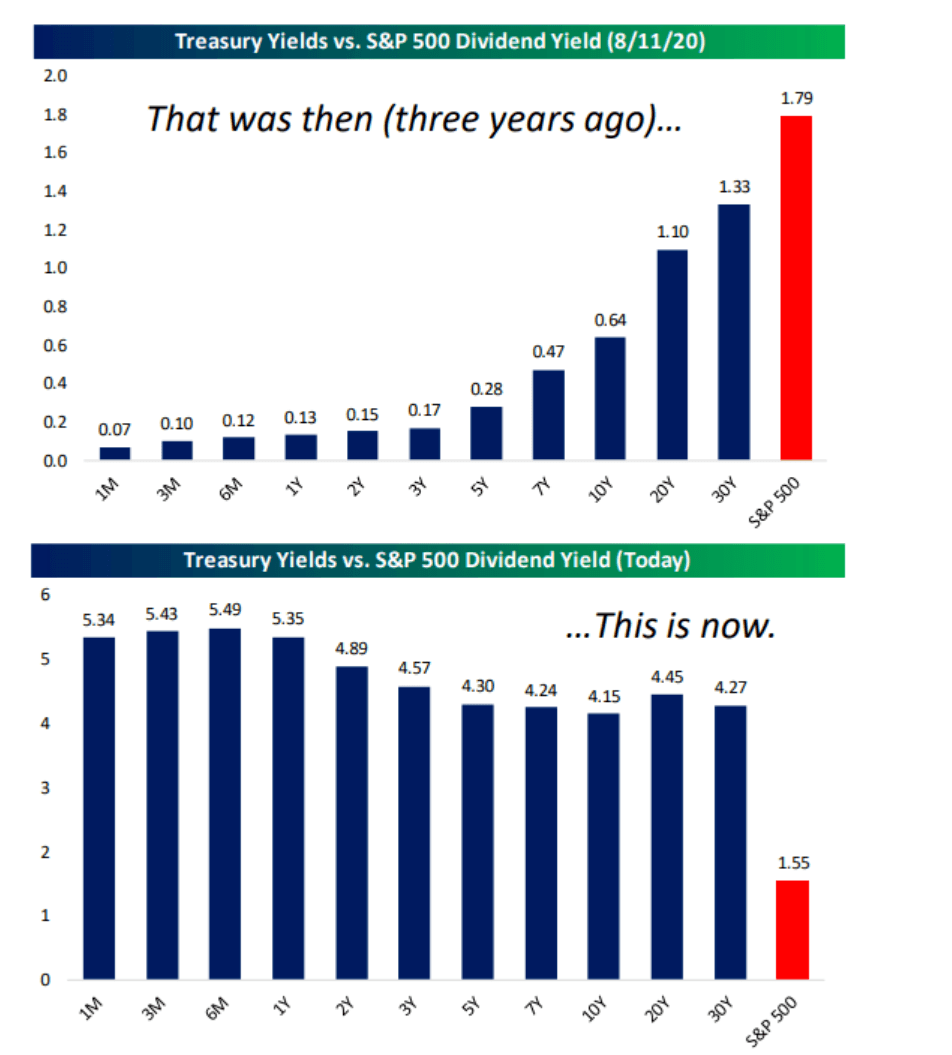

Le problème des ETF indiciels, c’est que le S&P touche de moins en moins de dividendes. Il y’a encore 50 ans, le S&P c’était 4% de rendement de dividendes annuels.

Aujourd’hui.

1,55%

Alors il y’a une raison à cela.

Le S&P ce sont les 500 plus grosses entreprises américaines selon leur capitalisation boursière.

Depuis 2015, le gros des valeurs qui furent intégrées dans l’indice et qui en sont les grosses pondérations aujourd’hui sont des valeurs de croissance technologiques. Et ces valeurs ne versent pas ou peu de dividendes. Elles font plus du rachat d’actions. Ce qui est mieux que le dividende si vous voulez mon avis.

Du coup, dire que le S&P verse 1.55% de rendement et donc qu’il vaut mieux détenir des obligations que des actions est faux. Car le S&P est composé aujourd’hui majoritairement de valeurs tech qui diluent donc le rendement global de l’indice.

La réalité c’est qu’on peut obtenir un rendement supérieur à l’indice en sélectionnant ses titres sans pour autant prendre des risques sur la qualité des business.

Pour cela on peut remercier l’ESG et le désinvestissement chronique dans les valeurs cycliques, énergie et métaux en tête. Qui versent de copieux dividendes tout en étant solides.

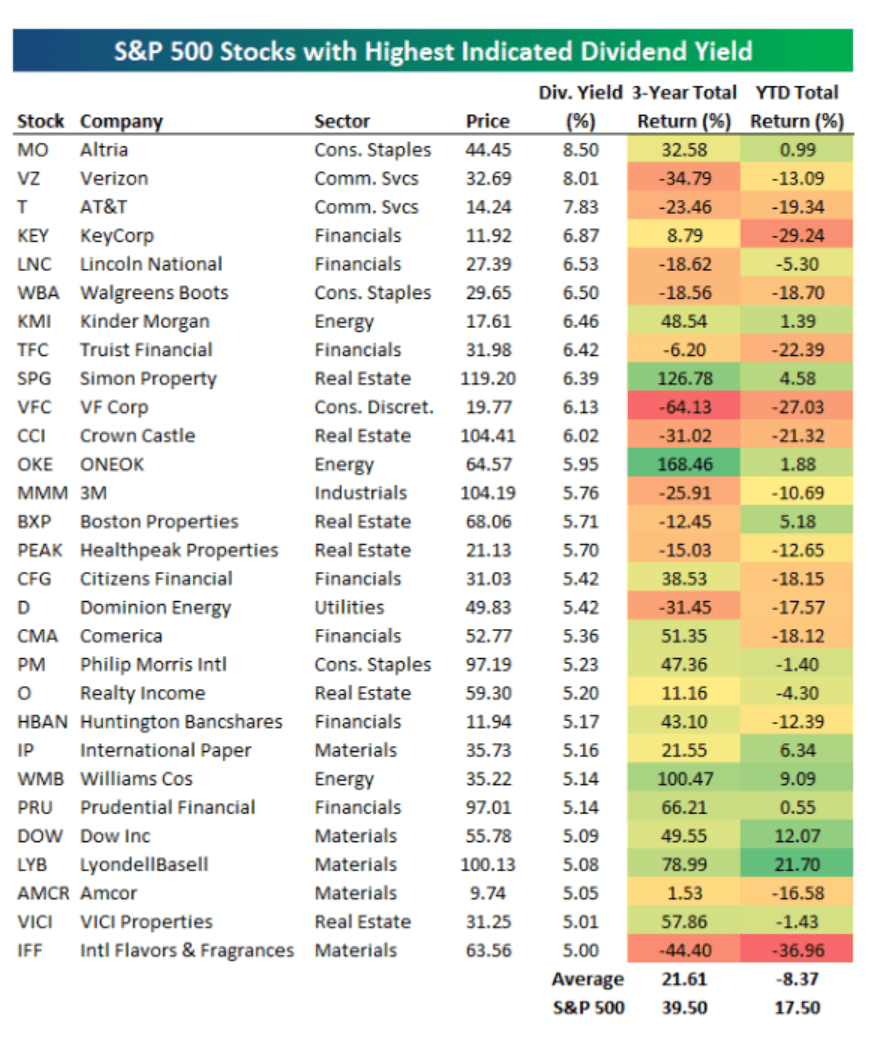

Classement des plus gros dividendes

Comme vous le voyez ci-dessous, beaucoup de valeurs versent du 4% et plus. Il est possible de se composer un portefeuille de 30 valeurs et de toucher un rendement supérieur à l’obligataire encore aujourd’hui. Mais l’écart se réduit sensiblement.

Mais comme vous le voyez. Le dividende n’est pas le plus important. Si l’action perd de sa valeur à côté.

Toucher 4% mais voir le prix de l’action baisser de 30% n’est pas vraiment une bonne affaire même si on est long terme et que l’on croit que toutes les actions remontent toujours.

Le dividende est un faux ami – Il faut éviter ses pièges

Il doit être la cerise sur le gâteau plus qu’un facteur de décision.

L’idéal est de choisir une société qui est a un prix raisonnable avec des perspectives de croissance. Le dividende est donc un bonus par rapport au potentiel gain latent sur le capital.

On évitera les sociétés qui versent de gros dividendes mais surtout parce que le prix de l’action est en chute libre. Le gros dividende cache une société en difficulté qui finira peut être par supprimer le versement de son dividende. On perd alors sur les deux tableaux.

Un Gros dividende voire un dividende tout court ne sont pas un gage de qualité à eux seuls. Et donc ne doivent jamais être un facteur clé de décision d’investissement

Les actions les plus performantes cette année en bourse ne versent quasi aucun dividende. On préfèrera toujours doubler la mise sur le capital d’un investissement que de toucher un dividende hypothétique chaque année lié à la conjoncture économique.

Mais post covid il y’a eu un rattrapage sur les actions de l’énergie. Notamment pétrole et GAz. Beaucoup des valeurs ont doublé tout en versant des dividendes entre 5 et 10% ces dernières années sans parler des rachats d’actions.

La clé c’est d’être sur un secteur porteur d’abord, des entreprises de qualité. Il faut viser les profits du capital d’abord. Les dividendes s’occuperont d’eux mêmes.

amicalement

Julien

PS: Je te recommande de lire ceci :

Note: Tous les investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir le logiciel d'aide à la décison que j'utilise au quotidien pour détecter au bon moment les meilleures actions.